ID-POSで分かった消費者の購買行動|「商品選定の3つのアプローチ」

2023.07.06

2023.07.07

分析:株式会社True Data データマーケティング部 竹村博徳

アナリティクス&テクノロジー部 吉岡治哉

データマーケティング部 中村匡佑

データ出典:True Data、業態:食品スーパーマーケット、以下同

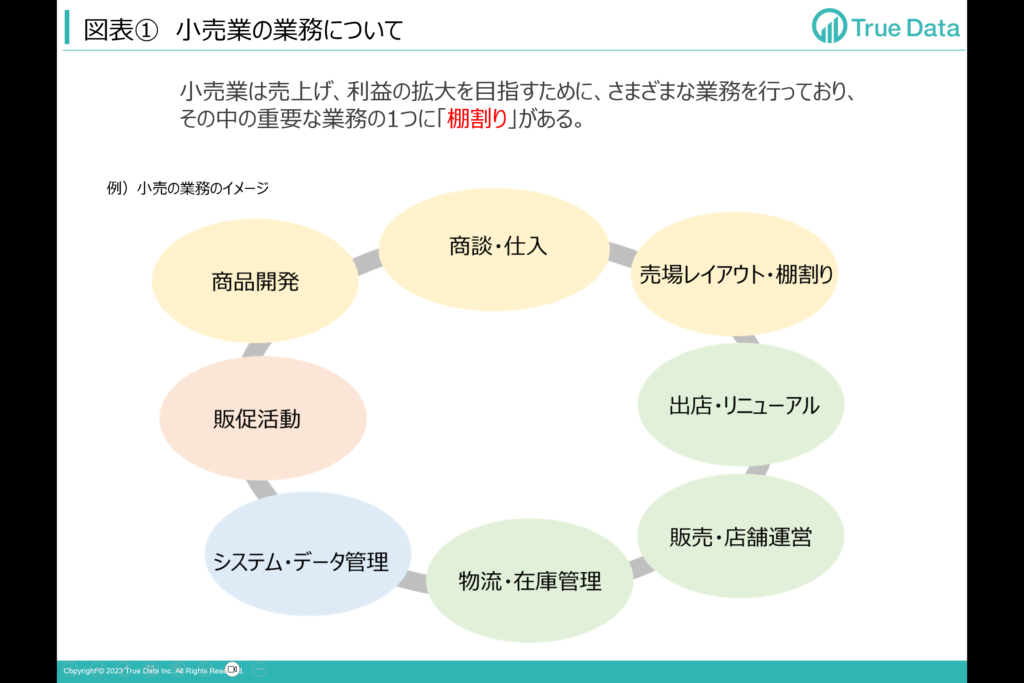

小売業は、売上げ、利益を上げるためにさまざまな業務を行っている。一例としては図表①にあるように、お店では接客、商品の説明、出店においては店舗開発、オペレーションの部分では物流、在庫の管理、よりお客にお店に来てもらうためにチラシやクーポンなどの販促活動、また、メーカーなどと商談をして商品を実際の仕入れる活動、さらに近年関心が高まっている小売り独自のプライベートブランドの開発といったことがある。

その中の重要な業務の1つに、①どのような商品を調達し、②その商品を売場にどのような形で置くのかという「棚割り」がある。

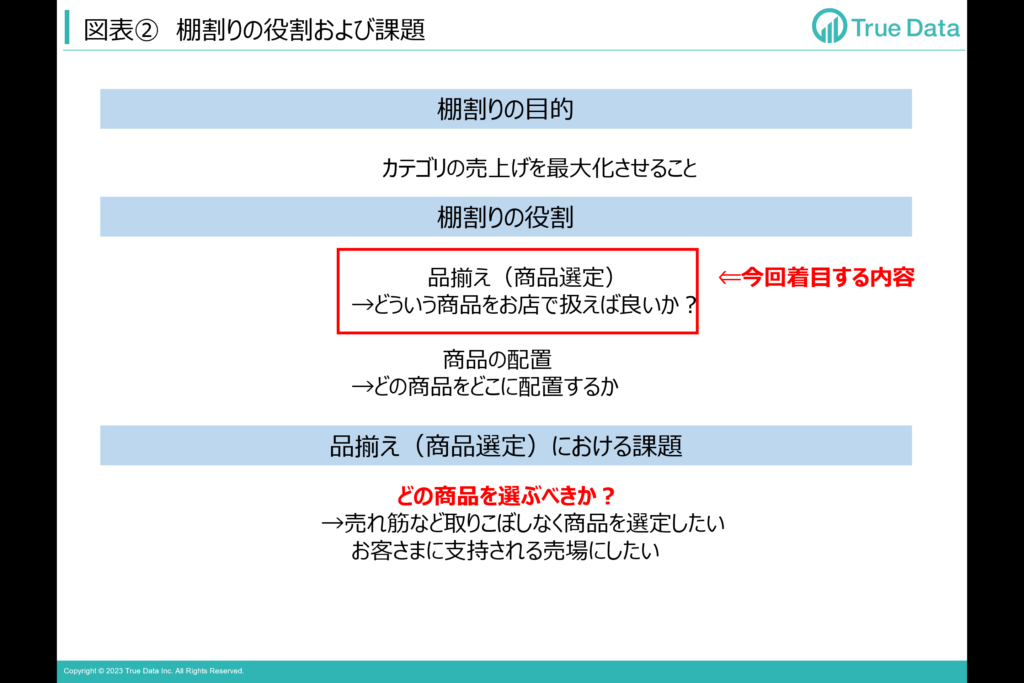

図表②は、その棚割りの概要をまとめたものだ。棚割りの目的は「カテゴリーの売上げを最大化させること」にあるといえる。役割は大きく2点あり、1つ目は「品揃え(商品選定)」。そもそも、どのような商品を取り扱えば良いか。

2つ目は「商品の配置」。その商品を、棚のどの位置に、どれぐらい置けば良いか、ということになる。

今回はこのうちの1つ目に着目する。ここで改めて「品揃え(商品選定)」における課題を考えると、やはり「どの商品を選ぶべきか」が大きな課題になるといえる。

売れ筋などを取りこぼしなく、まんべんなく選定すべきであることはもちろんだが、実際にお客が売場に来て、商品を手に取って買うことから、「売場」をお客と直接接する重要な「コミュニケーションの機会」と捉え、いかにお客に支持される売場づくりにしていくのかということまでを考える必要がある。

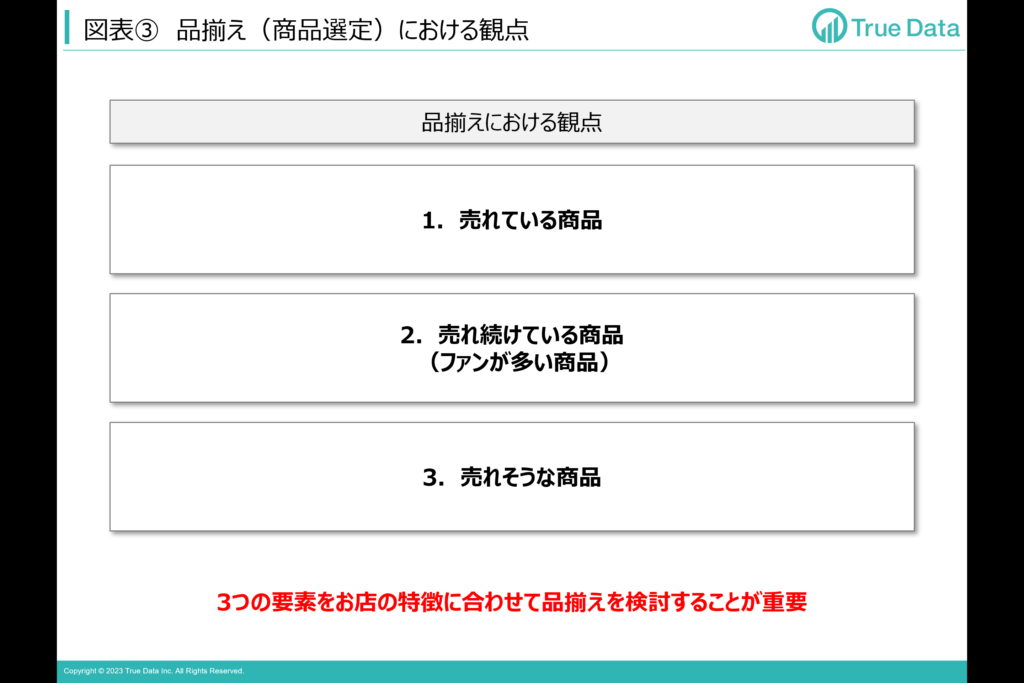

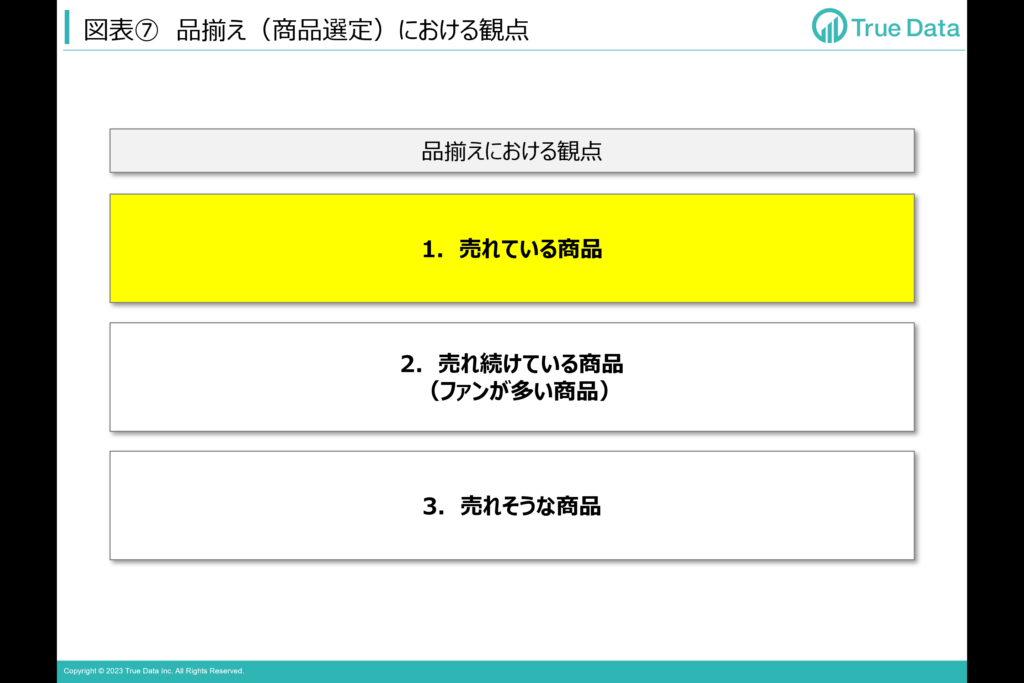

図表③は品揃えにおける観点を3点にまとめたものだ。1つ目は、「売れている商品」。誰でも買うような定番の商品で、購入率も高い商品。これを置くことは非常に重要になる。

2つ目が、「売れ続けている商品(ファンが多い商品)」。リピート率が高い商品で、お客が繰り返し購入している商品だ。繰り返し買われているということは、その商品を目的に来店しているということで、その意味ではファンが多い商品でもあるといえる。

最後の3つ目は、「売れそうな商品」。これから売れそうな商品で、旬の商品や今後、流行しそうである商品などになる。

この3つの観点を、バランスよく考えながら、品揃えを検討していくことが非常に重要になると考える。

自社データと市場データを比較して分析

次に、これらの品揃えの課題に対して、具体的にどのような分析をしていけば良いのかという点を事例で考えていきたい。

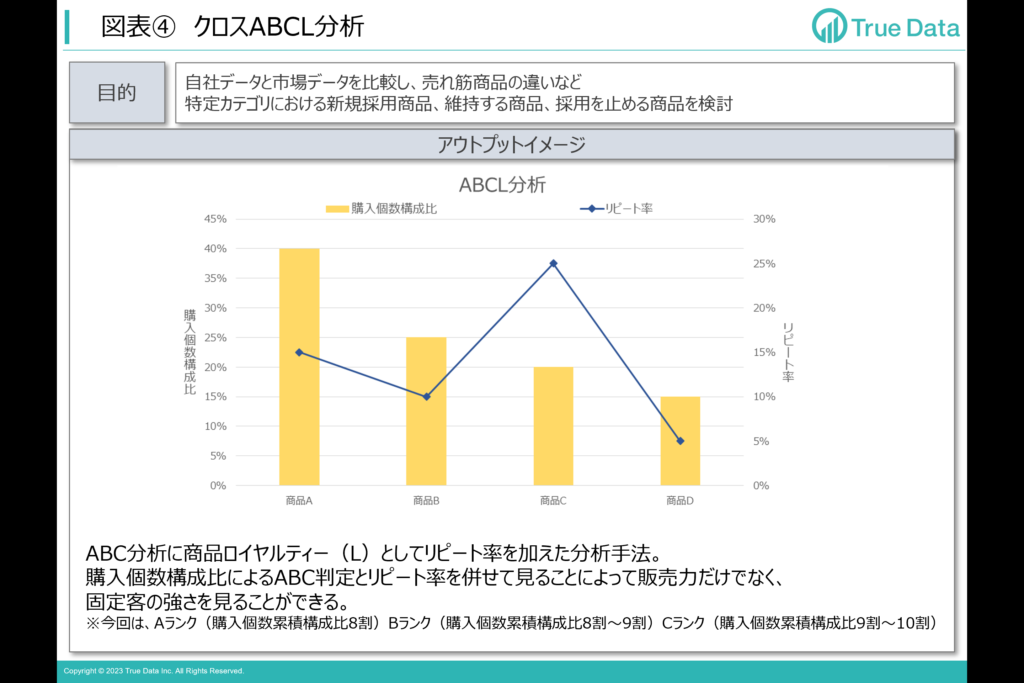

今回用いるのは「クロスABCL分析」という手法。これは自社データと市場データを比較することで、売れ筋商品の違いなどを把握しながら、どういった商品を取り扱うべきかを検討するような分析手法になる。

よく、POSデータを使った「ABC分析」としてAランク商品、Bランク商品などに分けて、売れている商品を把握する分析手法が使われるが、それにロイヤリティー(L)の高さを示す「リピート率」を加えたのが、クロスABCL分析となる(図表④)。

ABC分析によって、「購入個数」や「購入金額」の構成比で見ることに加え、「リピート率」を見ることで、どのような商品がお客から繰り返し購入されているか、つまり、固定客が付いている商品であるかを見る分析となる。

リピート率を見られるのはID-POSデータならではであり、このクロスABCL分析はTrue Data独自の分析として小売業、メーカーが活用しているものになる。

分析に際しては、Aランク、Bランクなどを定義する必要があるが、今回の定義は次のようなものとする。

Aランク:ランキング上位から購入個数を合計し、累積構成比が上位8割の商品

Bランク:同、上位8~9割

Cランク:同、上位9~10割

データの比較から自社の強み、弱みを把握する

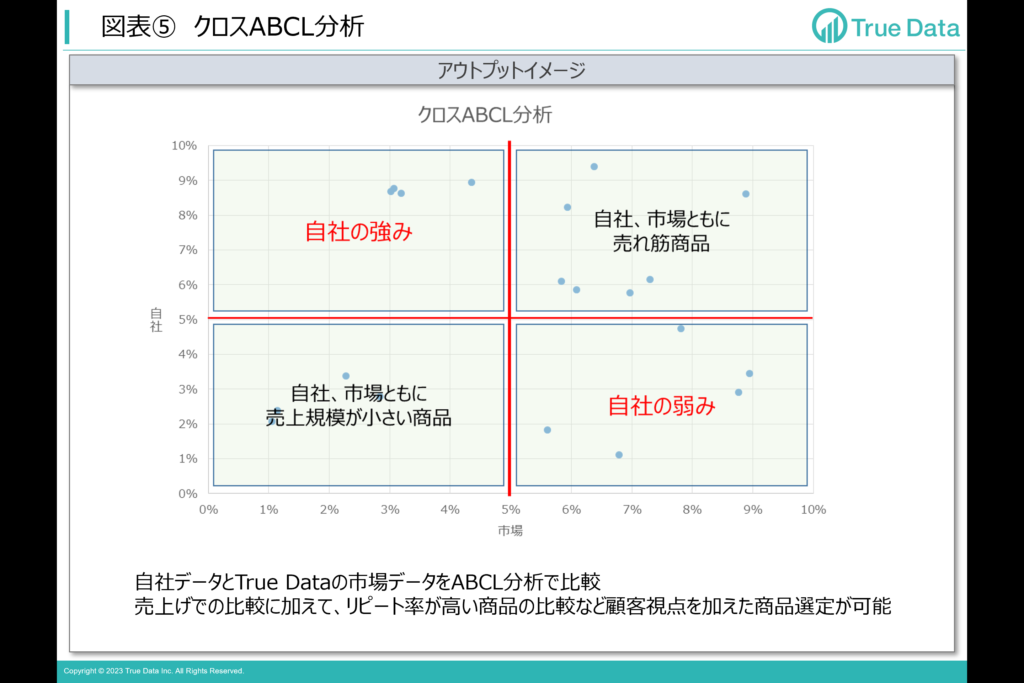

図表⑤は、クロスABCL分析の事例として、まずは購入個数構成比の分析結果を散布図でイメージ化したものだ。縦軸が小売業の自社データにおける購入個数の構成比、横軸が市場データの同じ数値なっていて、これをクロスさせた形で、散布図で表現している。

4象限で区切ったうちの右上は、自社データ、市場データ両方の購入個数の構成比が高いことから、自社でも市場でも売れ筋になっている商品といえる。

左上は自社データの購入個数の構成比は高いものの、市場データでは低い商品。自社だけが高いことから、自社の強みになる商品となる。

一方で右下は、市場データでは購入個数の構成比が高いが、自社データでは低い商品。こちらについては、自社の弱みとして今後の課題となる商品となる。市場では好調である一方、自社では売れていないということで、今後、伸びしろのある商品ともいえ、商品の取り扱いを検討すべき商品となる。

こういった形で自社データと市場データを比較しながら、どのような商品が市場と比べて良いのか、悪いのか、自社の強み、弱みを把握する分析となっている。

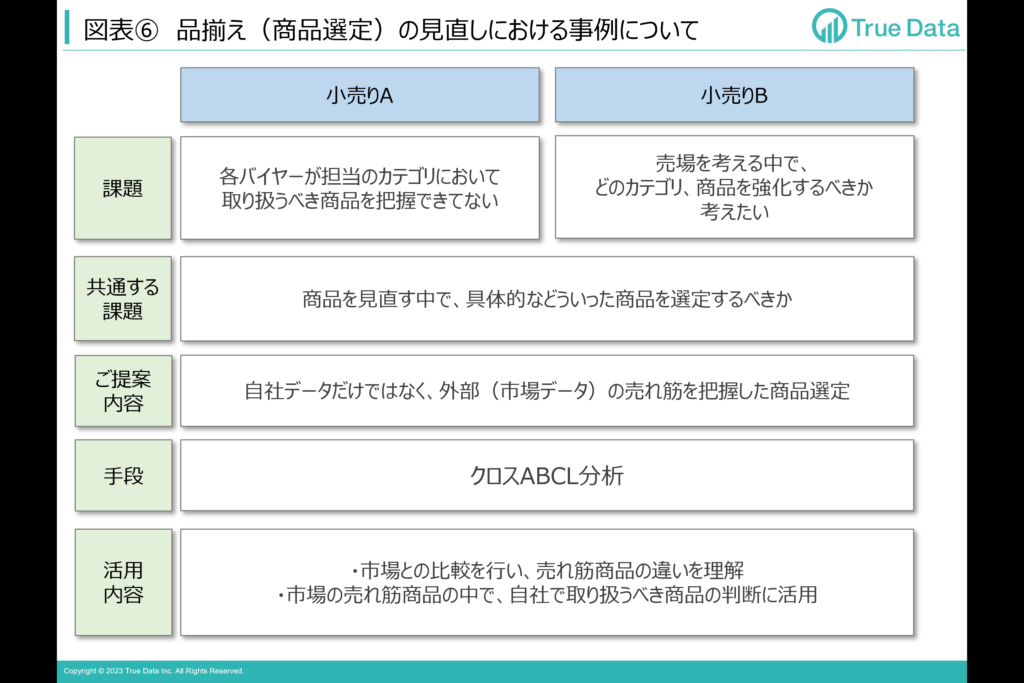

図表⑥は、クロスABCL分析を実施した事例となる。小売りAは「各バイヤーの担当カテゴリーにおいて、どのような商品を取り扱えば良いかを知りたい」、小売りBは「バイヤーがどのようなカテゴリー、商品を強化すべきかを知りたい」、といった課題をそれぞれが抱えていた。どちらも「具体的にどのような商品を取り扱えば良いのか」ということが共通の課題となっていた。

この分析は、市場と比較することができるため、売れ筋商品の違いを理解したり、市場で売れているものについて自社で取り扱うべきか、あるいは品揃えを増やすべきかといったことについて判断材料として活用したりすることができる。

「市場で売れている」商品を逃さない

ここからは具体的に「カップ麺」カテゴリーの棚について分析したい。今回、「カップ麺」カテゴリーを選んだ理由は2つ。カテゴリー自体の金額規模が大きい、また、賞味期限が長いため、エンド展開を含め比較的売場や棚の変更がしやすい、と判断したためだ。

データに関しては、これから9月~2月の棚割りが検討課題となってくることから、市場データは2022年度の下期、22年9月~23年2月の実績を使用し、架空小売りAと比較する。

まず、品揃えにおける観点の1つ目の「売れている商品」を確認したい(図表⑦)。最も確認したいことは「市場で売れているものを逃していないか」。市場で売れている商品は、小売りAに来店しているお客も求めている可能性が高いため、陳列の優先度が高いといえる。

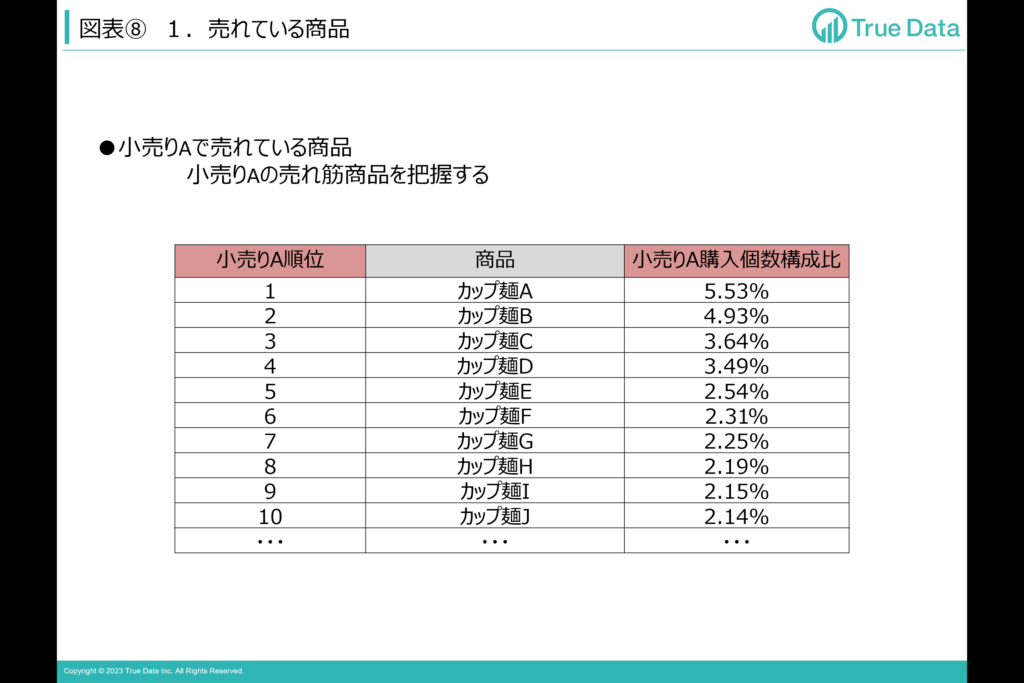

売れている商品の確認として、まずは小売りAで売れている商品は棚に陳列し続けるべきであるため、その確認が必要になる。把握の例として、購入個数順位が挙げられる。

図表⑧は個数をベースに順位の確認を行ったものだ。個数にしている意図としては、金額の場合、値上げなどによる順位変動が起こってしまうためで、その影響を除くために個数ベースで順位を確認している。

小売りAで売れている商品を把握した後は、市場で売れている商品を逃していないかを市場データとのクロスABCL分析で確認していく。

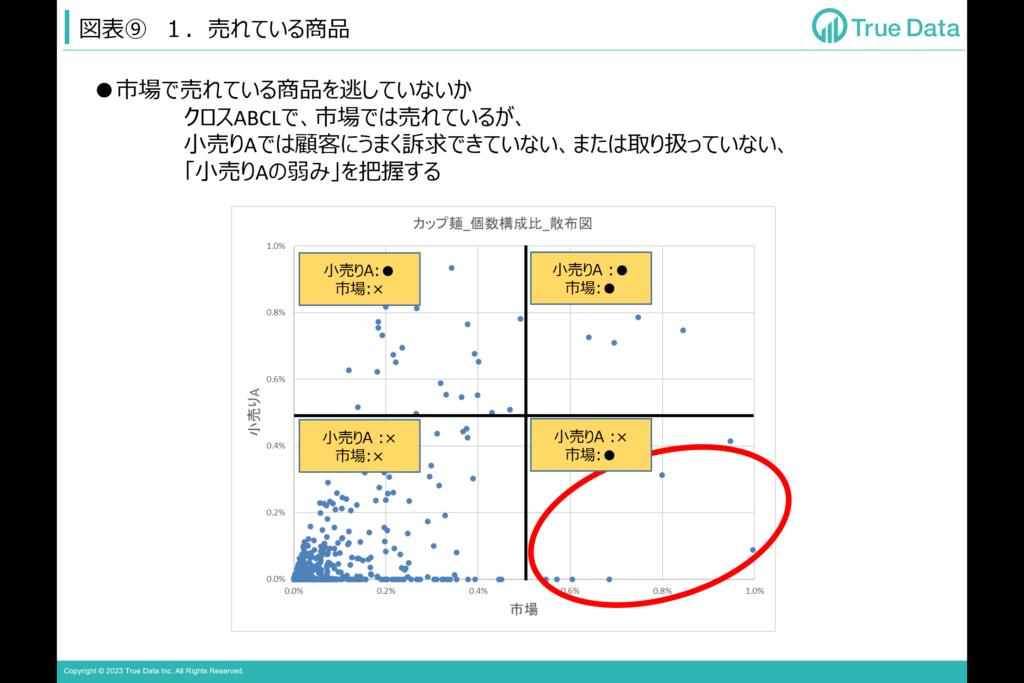

図表⑨は、横軸が市場での購入個数構成比を表していて、右に行けば行くほど市場で売れている商品であることを表している。縦軸は小売りA内での購入個数構成比を表していて、上に行けば行くほど小売りAでの売れ筋商品であることを表したグラフになる。

つまり、象限のうち、右上は市場でも小売りAでも売れている商品、左上は小売りAでは売れているが、市場ではそうではない商品。右下は市場で売れているが、小売りAではあまり売れていない商品。左下は市場でも小売りAでも売れていない商品を表している。

このグラフで最も注目してもらいたい点は、右下の「市場では売れているが、小売りAではあまり売れていないグループ」となる。

これは小売りAではあまりうまくお客に訴求できていない、または、そもそも取り扱っていない商品になるため、ここから小売りAの弱みを把握することができる。これによって、小売りAで売れている商品と市場で売れている商品の両方をしっかりと押さえた棚を作成することができる。

売れ続けている商品、売れそうな商品も押さえる

続いて、品揃えにおける観点の2つ目として「売れ続けている商品(ファンが多い商品)」を確認していきたい(図表⑩)。前回の記事でも説明したが、リピート来店するお客は店舗の売上げを大きく左右するため、「リピートされやすい商品」を陳列することが非常に重要となってくる。

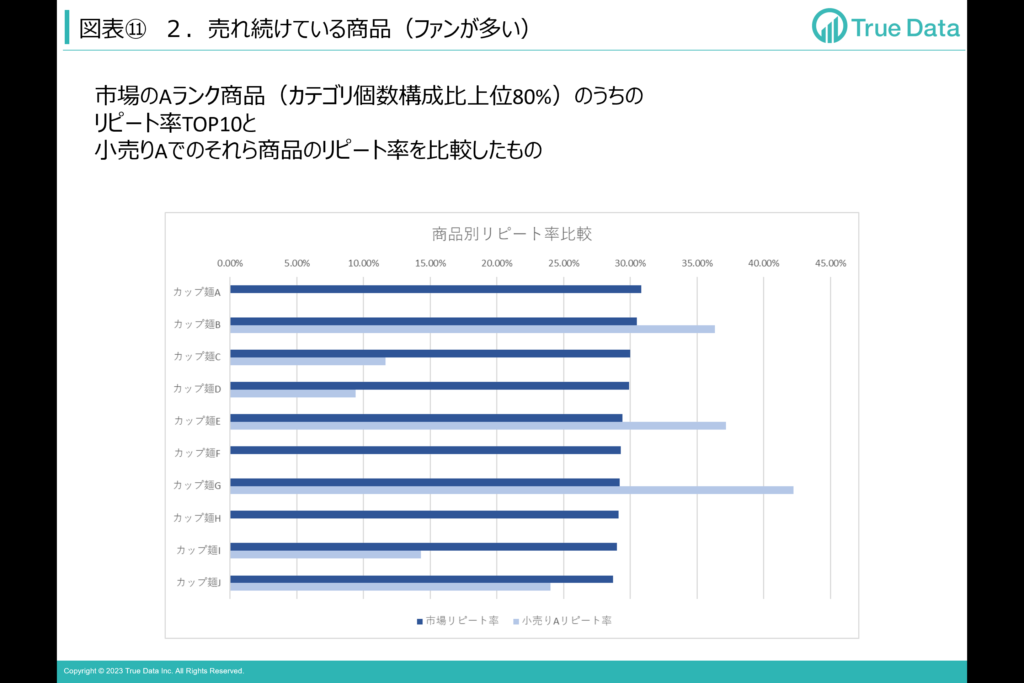

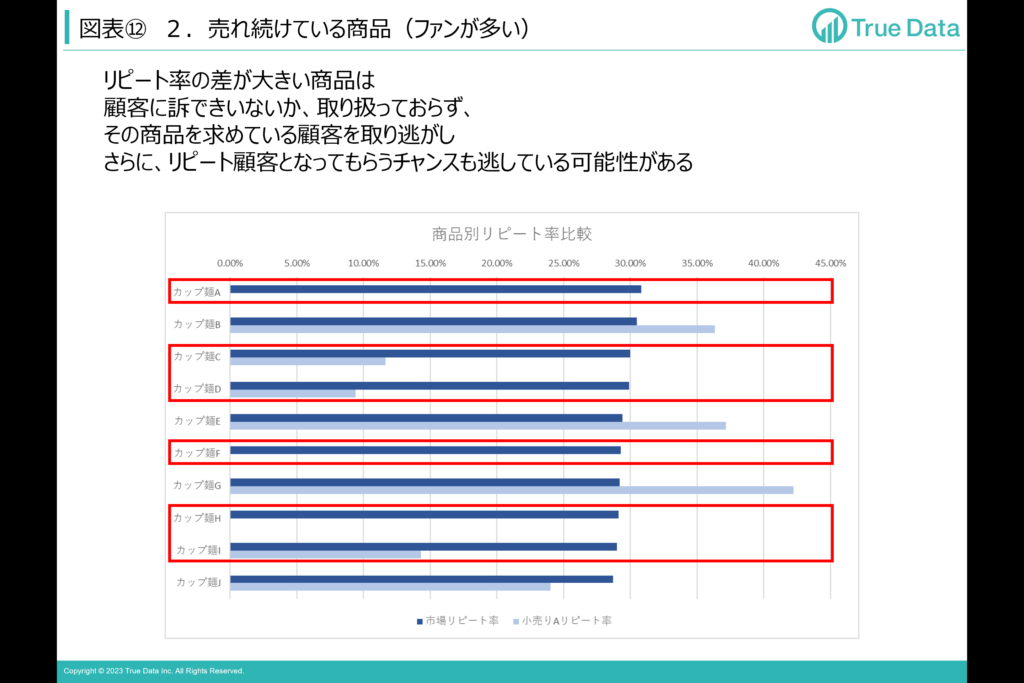

図表⑪は市場のAランク商品のうちのリピート率トップ10と、小売りAでのそれらの商品のリピート率を比較したグラフになる。上の濃い青棒は市場のリピート率、下の薄い青棒は小売りAのリピート率となる。

そのうち図表⑫で赤枠で囲んだ6商品は、市場のリピート率と小売りAでのリピート率に大きな開きがある商品となる。これらは本来、リピートしてもらえるポテンシャルを持った商品であるものの、お客にうまく訴求できていない、もしくは取り扱っていないため、その商品を求めているお客を取り逃し、さらにリピート客になってもらえるチャンスも逃している可能性がある。

これらを陳列することが重要であり、それによって、売れ続けている商品を押さえることができる。

最後に品揃えにおける観点の3つ目、「売れそうな商品」を確認する(図表⑬)。すでに売れている商品、売れ続けている商品だけでなく、これから売れそうな商品をしっかり押さえることも重要になってくる。

例えば下期となる9月~2月の棚割りに向けては、作成直前の時季となる3月~5月ごろに伸びている商品が、これから未来である9月~2月にAランク商品になる可能性が大きいと考えられるため、小売りAだけでなく、市場で伸びている商品の確認も重要になってくる。

図表⑭は22年下期(9月~23年2月)のAランク商品のうち、直前の3月~5月の市場での金額伸び率トップ10を示したものだ。伸び率は、それ以前の21年12月~22年2月と比較して、どれだけ伸びたのかを表している。実際に3月~5月の時季に伸びた商品が、下期に市場のAランク商品としてランクインしていることが分かる。

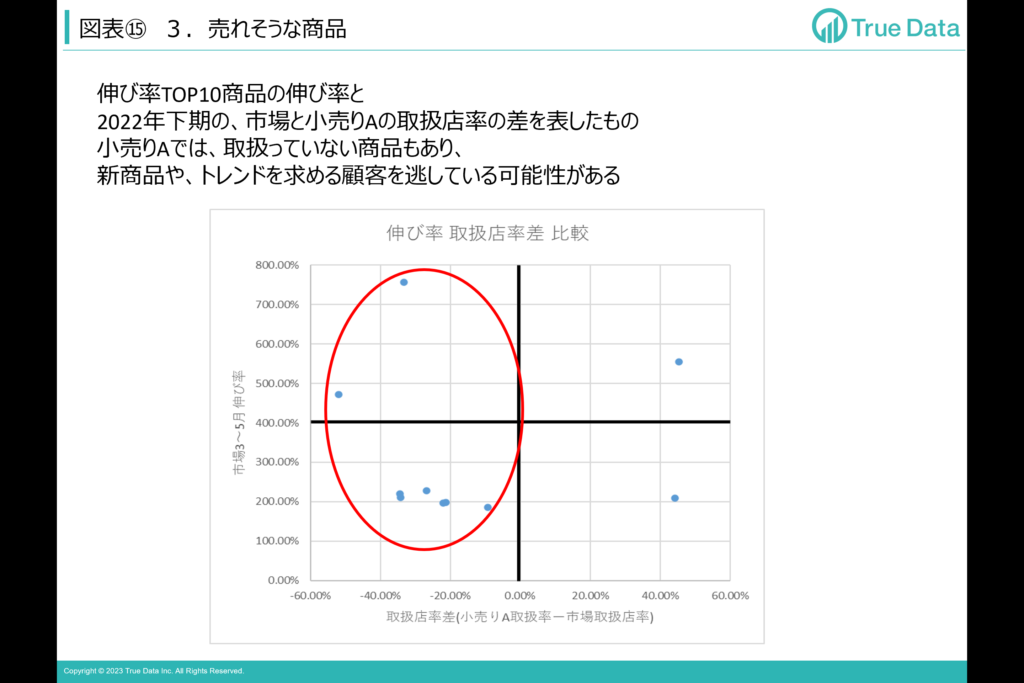

図表⑮は、3月~5月の金額伸び率トップ10について、小売りAと市場の取扱店率の差を示している。横軸は小売りAと市場の取扱店率の差、つまり、「小売りAの取扱店率-市場の取扱店率」。左に行けば行くほど、市場では多く取り扱っている一方で、小売りAでは下期にあまり取り扱っていないかった商品ということになる。

縦軸は3月~5月の市場の伸び率を示している。上に行けば行くほど、3月~5月に急激に成長した商品となる。

図表⑮で赤枠で囲んだ部分は市場では伸びている一方で、小売りAでは取り扱いが少ない、または取り扱っていなかったため、新商品やトレンドを求めるお客を逃す売場になっていたと考えられる。これを確認することで、「売れそうな商品」を押さえることができるというわけだ。

最後に図表⑯で「品揃え(商品選定)における観点」をまとめたい。品揃えにおける観点の1つ目、「売れている商品」を押さえることで、どこにでも手に入る商品がしっかり陳列された売場にすることができる。2つ目の「売れ続けている商品(ファンが多い商品)」を押さえることで、欲しいものがいつでも手に入る、そのお店に来る理由になる棚を作ることができる。3つ目の「売れそうな商品」を押さえることで、「流行」や「旬」を押さえた売場にすることができる。

これら3つの観点で、お店の特徴に合わせて品揃えを検討することが非常に重要になってくるといえるわけだ。

リテールトレンドでは、販促支援ツール等もご紹介しています。

詳しくは こちらより、ご確認ください。