帝国データバンクが4月の国内景気動向を公表、2カ月ぶりに悪化、原材料価格の高止まりなどが要因

2024.05.07

帝国データバンクは、全国2万7,052社を対象とした2024年4月の国内景気動向を調査・集計し、景気DIとして発表した。

<調査結果(要旨)>

2024年4月の景気DIは前月比0.3ポイント減の44.1となり、2カ月ぶりに悪化した。国内景気は、急速な円安の進行やコスト負担の高まりが収益環境を悪化させたこともあり、2カ月ぶりに後退。

今後の景気は、外国為替レートに不確実性があるが、賃上げなどにより緩やかな持ち直し傾向で推移するとみられるという。

『製造』を中心に10業界中6業界が悪化、2業界が改善となった。原材料価格の高止まりなどが幅広い業種業界に影響。

地域別では、10地域中6地域が悪化、4地域が改善した。各地の観光産業はインバウンド需要がおおむね堅調だったものの、原材料価格の高騰や地域内格差の広がりなどが下押し要因となった。規模別では、「大企業」「中小企業」「小規模企業」が2カ月ぶりにそろって悪化した。

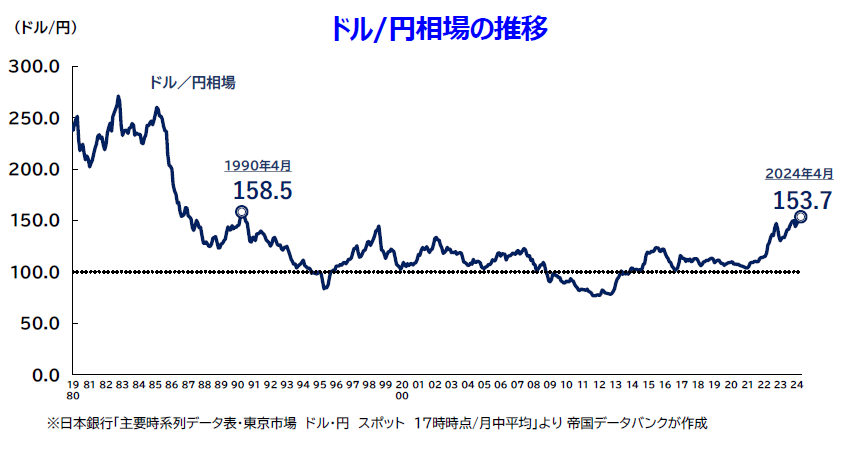

外国為替レートは、2021年以降円安傾向で推移し、2024年4月の月中平均は、1ドル=153.7円となっている。企業からも円安による原材料価格の高騰を危惧する声が多数寄せられた。

調査期間:2024年4月16日~4月30日(インターネット調査)

調査対象:2万7,052社、有効回答1万1,222社、回答率41.5%

調査機関:株式会社帝国データバンク

調査結果は下記HPでも公開している

2024年4月の動向:一時後退

2024年4月の景気DIは前月比0.3ポイント減の44.1となり、2カ月ぶりに悪化した。国内景気は、急速な円安の進行やコスト負担の高まりが収益環境を悪化させたこともあり、2カ月ぶりに後退。

4月の国内景気は、外国為替レートが一時1ドル=160円台をつけるなど34年ぶりの円安水準で推移するなか、原材料価格の高止まりや2024年問題への対応といったコスト負担増、不十分な価格転嫁などがマイナス材料だった。

また同一地域内においても景況感の格差が拡大する傾向も。一方で、円安により活発なインバウンド消費を中心に観光産業が堅調だったほか、商業施設や小型の店舗などに向けた工事関連、人手不足に対応する各種サービスや省人化投資などはプラス材料だった。

今後の見通し:緩やかに持ち直し

今後は、為替レートの急速な変動にともなう物価への影響が注目され、特に、政策金利引き上げのタイミングや日米の金利差、海外の政治・経済情勢などにも左右されるという。

また、人手不足や2024年問題への対応もリスク要因として注視が必要であろう。他方、賃上げなどにより個人消費の行方が景気回復のカギとなる。プラス材料では実質賃金の上昇やインバウンド需要の拡大、積極的な設備投資などがあげられる。今後の景気は、外国為替レートに不確実性がともなうものの、緩やかな持ち直し傾向で推移するとみられるという。

業界別:10業界中6業界で悪化、原材料価格の高止まりなどが負担に

・『製造』を中心に10業界中6業界が悪化、『小売』など2業界が改善となった。原材料価格の高止まりなどが幅広い業種業界に影響した。さらに、急速な円安進行ほか、不十分な価格転嫁や人材確保のための賃上げは企業収益を悪化させるといった声が目立ったという。

・『製造』(39.7)…前月比0.5ポイント減。2カ月ぶりに悪化。「大手自動車メーカーの稼働停止が日常化しており、計画通りに利益が上がらない」(自動車部分品・付属品製造)といった声があがる「輸送用機械・器具製造」(同1.4ポイント減)は2カ月ぶりに落ち込んだ。「鉄鋼・非鉄・鉱業」(同0.3ポイント減)は自動車関連の悪影響ほか、工作機械の受注減少が続き2カ月ぶりに悪化。さらに、仕入単価の高止まりや新設工事の伸び悩みなどから「建材・家具、窯業・土石製品製造」(同0.7ポイント減)も2カ月ぶりに悪化した。『製造』は12業種中11業種で悪化となった。

・『建設』(46.6)…同0.4ポイント減。3カ月連続で悪化。29カ月連続で仕入単価DIは70以上を記録し、原材料価格の高騰をマイナス材料にあげる企業は多い。また「施工案件はあるが人手不足により対応できない」(土木工事)などといった声もあり、職人不足が下押し要因となっている。加えて、新設住宅着工戸数の減少なども悪材料だった。2024年問題に対しては、どの程度の影響があるのか見極めている様子もうかがえた。他方、ホテル関連の設備投資や能登半島地震の災害復興需要はプラスに働いている。

・『サービス』(50.9)…同0.1ポイント減。3カ月ぶりに悪化。レンタル用の建設機械の落ち込みが目立つ「リース・賃貸」(同2.3ポイント減)は3カ月ぶりに悪化、7カ月ぶりに40台に低下した。天候に左右された「娯楽サービス」(同0.9ポイント減)も3カ月ぶりに落ち込んだ。依然として需要の多い「旅館・ホテル」(同0.2ポイント減)は、人手が確保出来ない一部施設で苦戦するなど3カ月ぶりに下落した。他方、人材の問合せが多いといった声のある「人材派遣・紹介」(同0.8ポイント増)は上向き、50台に回復。歓送迎会など飲食機会の増加で「飲食店」(同0.7ポイント増)は2カ月連続で改善した。

・『小売』(41.7)…同0.3ポイント増。2カ月連続で改善。個人消費に厳しさはあるものの、「インバウンドによる売り上げが増え活気付いている」(呉服・服地小売)などの声があがる「繊維・繊維製品・服飾品小売」(同3.9ポイント増)は2カ月ぶりに改善した。「家具類小売」(同3.0ポイント増)は新生活需要を掴み、3カ月ぶりに上向いた。他方、原材料価格の高止まり、海外製品の仕入値の高騰などで来店数が減少しているといった声が複数聞かれる「飲食料品小売」(同0.6ポイント減)や総合スーパーなどを含む「各種商品小売」(同1.7ポイント減)はともに2カ月ぶりに悪化した。

規模別:全規模が2カ月ぶりにそろって悪化、収益環境の厳しさ増す

・「大企業」「中小企業」「小規模企業」が2カ月ぶりにそろって悪化。原材料など仕入単価の上昇が利益を圧迫するなか、2024年問題や人手不足、資材高などが下押し要因だった。

・「大企業」(47.9)…前月比0.1ポイント減。2カ月ぶりに悪化。円安により輸入品の販売数量に伸び悩みがみられる『卸売』は4カ月連続で悪化した。他方、商業施設や一般住宅、小型の店舗などの内装工事が好調な『建設』は3カ月ぶりに上向いた。

・「中小企業」(43.4)…同0.4ポイント減。2カ月ぶりに悪化。10業界中5業界が悪化、5業界が改善と二分した。2024年問題に直面する『建設』は、人手不足や資材高などが下押し要因となり、関連する建材やパルプ製造などへ波及。他方、『農・林・水産』は上向いた。

・「小規模企業」(42.3)…同0.6ポイント減。2カ月ぶりに悪化。「部材の高騰が続いている一方で、工事の価格が低下」など、『建設』が3カ月連続で落ち込んだ。また「販売価格への転嫁が不十分」といった声も多く、利益面で厳しい状況が続いた。

地域別:10地域中6地域が悪化、観光産業は堅調も地域内格差の広がり懸念

・『北関東』『中国』など10地域中6地域が悪化、4地域が改善した。都道府県別では28都府県が悪化、18道県が改善した。各地の観光産業はインバウンド需要がおおむね堅調だったものの、原材料価格の高騰や地域内格差の広がりなどが下押し要因となった。

・『北関東』(41.4)…前月比0.6ポイント減。3カ月ぶりに悪化。「自動車部品メーカーの景況感が停滞したまま」など『製造』が2カ月ぶりに落ち込んだ。また宿泊関連では平日の稼働率が低く、週末に集中する傾向が表れた。規模別では小規模企業ほど大きく下落した。

・『中国』(42.6)…同0.5ポイント減。3カ月連続で悪化。域内5県のうち4県が悪化、1県が改善した。電気機械などを含む『製造』が3カ月連続で悪化したほか、原材料価格の高騰や低調な海外経済の影響などを受け、7業界が悪化した。

・『北陸』(42.4)…同1.0ポイント増。2カ月連続で改善。域内4県中3県が改善、1県が横ばいだった。「大企業」を中心に上向いた。インバウンド需要が好調な一方で、復旧・復興のスピードが懸念されるなか、「地域内格差が大きい」との声もあがった。

【今月のポイント】外国為替レートに関する動向

外国為替レートは、2021年以降円安傾向で推移し、2024年4月の月中平均(東京市場、17時時点)は、1ドル=153.7円となっている

企業からも円安による原材料価格の高騰を危惧する声が多数寄せられた。インバウンド需要など一部で、円安をプラスに捉える企業もある