小売業界とは?市場規模や動向、課題、業種・業態別の特徴などと併せて解説

2023.12.05

2022.11.09

ビジネスの世界では最近、「BtoC」「BtoB」という表現が、よく使われるようになった。両方とも商取引形態を示すもので、「B」とは企業(ビジネス)、「C」とは消費者(カスタマー)を指す。つまり、BtoCは企業と消費者の取引、BtoBは企業間取引なのだ。その中で、小売業者は、BtoCを担う事業者の一種である。

小売業界の概要や意味、職種とは?

BtoCには、ホテルや映画館、美容室といったサービス業者もあるが、小売業者(リテーラー)とは、一般にメーカーなどが生産した商品を、消費者に販売する物販業者を意味する。

ただし、一般にサービス業と認識されている飲食店などを、小売業者に含める場合もある。なお、小売業を「流通業」と表現する場合もあるが、卸売業を「中間流通」とも言うように、流通業者とは、小売業や商社、問屋などを含めた、商品流通に関わる事業者全般を指すケースが多い。

日本では、「小売業者」の概念が、BtoBの卸売業者との対比から派生したと考えられる。卸売業者がメーカーから仕入れた商品を「一山いくら」の大ロットで小売業者に販売(これが卸売り)し、その商品を小売業者が個人客に小分けして販売するという仕組みができ、そこから「小売り」という言葉が生まれたというわけだ(もっとも、小売業者に近い現金問屋のように、小売りをしてくれる卸売業者もある)。

小売業者は、一般に卸売業者、あるいはメーカーから商品を仕入れ、消費者に販売する。

しかし、中には、自社で商品を生産して直接、消費者に販売するビジネスモデルもある。身近なところでは、店内で商品を作っているパン屋や菓子屋などが挙げられるだろう。ファッションやインテリアのジャンルでは、自社生産したオリジナル商品を直営店で販売する「SPA」(製造小売業)が成長している。

小売業特有の職種としては、店舗の商品やスタッフの管理を行う「店長」、さらに、複数の店舗を管理・指導し、エリアの営業戦略などを担う「スーパーバイザー」、仕入れる商品の種類を選定し、メーカーや卸売業者と取引条件の交渉などを行う「バイヤー」が挙げられる。

小売業界の歴史

現代の小売業の原型は、江戸時代に形成されたといわれている。参勤交代制の影響などにより都市部の人口が増加し、さらに消費社会が形成され、多種多様な商品を扱う店舗が軒を連ねるようになり、これが現代の小売業の原型となった。

大名は、参勤交代制によって1年おき江戸城に往来する必要があり、そのため家族や家来たちを住ませるため江戸城下に屋敷を建てることが増え、その影響もあり江戸では人口が急増し、またその膨大する民衆を相手に商売を行う商人も台頭し、消費社会が形成されてった。

近代的な小売業の成り立ちは、19世紀末から20世紀の初頭に登場した百貨店によって始まる。三井呉服店が株式会社三越呉服店へ改組したのを機に「デパートメントストア宣言」を発表。三越(三井)は、この前後に座売りの廃止や陳列販売の開始、呉服の柄における流行の創出、洋式簿記の導入、取り扱い品目の拡張など経営革新を次々と行い、伝統的な呉服店から近代的な百貨店へと業態を転換させていった。

1920年代、1930年代の戦間期において、百貨店はさらに急速に普及・発展。ターゲットとする中心的な顧客層を、高級官僚や軍人など上流層だけではなく、ホワイトカラーや専門職など新中間層を取り込もうと、下方に拡大する「大衆化」戦略を導入していった。

この時期百貨店の発展は見られたものの、チェーンストなど他の近代的小売業態の発達はほとんどなかった。高島屋均一チェーンや資生堂チェインストアのような一部の例はあったものの、影響力は百貨店には遠く及ばないものだった。欧米では百貨店とチェーンストアの登場・発達はほぼ同時期であり、その点日本の小売業は欧米とは発達の過程が異なっている。

第2次世界大戦後の最初の業態改革はスーパーの誕生だ。日本のスーパーというカテゴリーは日本に特有の業態カテゴリーとされており、アメリカで異なる時期に出現した、チェーンストア、スーパーマーケット、ディスカウント・ストアという3つの業態が同時に導入・統合されたものと言われている。

スーパーの始まりは1953年12月、東京・青屋の青果店「紀ノ国屋」によるセルフサービスの導入といわれている。その後、ダイエー、ヨーカ堂、岡田屋(ジャスコ)などがセルフサービスを導入し、チェーン展開と品揃えを拡大して、スーパーが本格的な勃興を見せるようになる。

1960〜70年代に、スーパーは大きく成長し、通産省の「商業統計調査」によると店舗数は3,620店舗から11,962店へ3倍以上増加し、1970年代前半には、全小売業の売上高に占めるシェアでスーパーが百貨店を上回った。

1970年代後半以降、総合スーパーの成長は鈍化し、ショッピング・センター、専門店チェーン、コンビニエンス・ストアなど、新しい業態が参入。さらに、ホームセンター、ディスカウントストア、ドラッグストア、アウトレットモールなどの新たな業態も次々と現れ、消費者は同カテゴリー商品に対して、店舗立地、価格、販売方法、サービスなどに関する多様な選択肢を持つことができりょうになっていった。

参考:日本における小売業態の変遷と消費社会の変容(平野隆、慶應義塾大学出版会)

小売業界の現状と市場規模

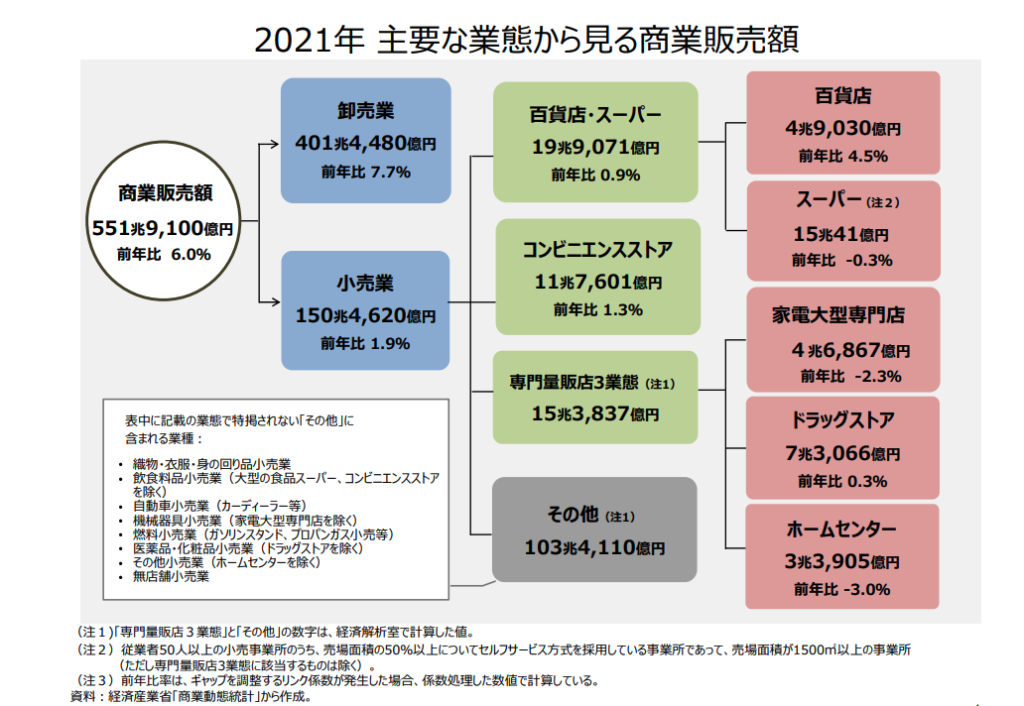

経済産業省の『2021年 小売業販売を振り返る』によれば、小売業の2021年の商業販売額は150兆4,620億円となっている。

業態別にみれば、百貨店、コンビニエンスストア、ドラッグストアは2021年は2020年より販売額が増加し、ホームセンター、スーパー、家電大型専門店は減少している。

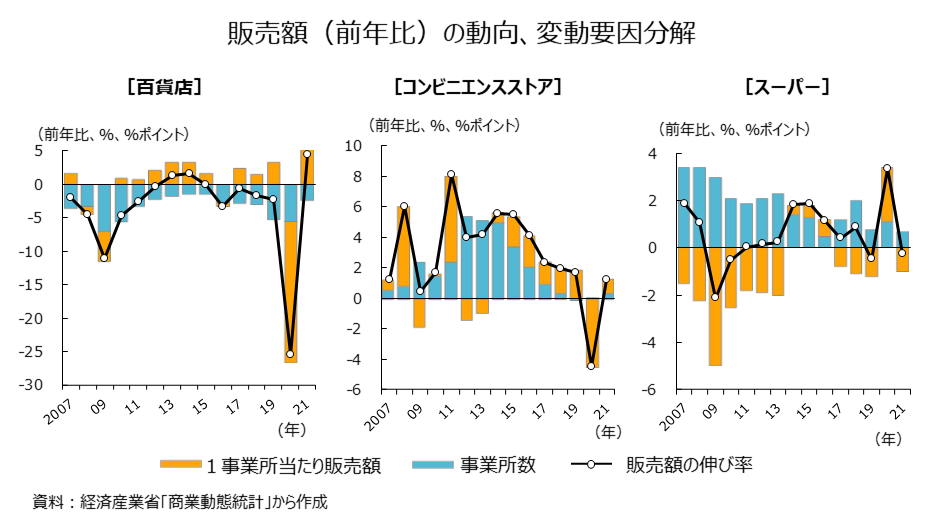

上記は、百貨店、コンビニエンスストア、スーパーそれぞれの1事業所当たりの販売額、事業所数、販売額の伸び率の推移だ。

百貨店とコンビニエンスストアは、2020年のコロナ禍で販売額が落ち込んでいるが2021年には増加に転じている。コンビニエンスストアの販売額が初めて前年比減少となったのは調査開始の98年以来初になるという。スーパーはコロナの特需の恩恵もあり2020年に販売額伸びたものの、その反動もあってか2021年は販売額が減少している。

小売業の課題

慢性的な人手不足

小売業界の抱える課題の一つが、慢性的な人手不足だ。人口減少が続く、日本ではあらゆる業界で人手不足が課題となっているが、小売業界においては特に顕著だ。

例えば、帝国データバンクが昨年公表した「人手不足に対する企業の動向調査(2021 年 4 月)」によれば、従業員が「不足」している上位10業種の中で、総合スーパーなどを含む「各種商品小売」が、非正社員の不足する業種の中で3位に入っている。

少子化が進み、労働人口が減少する日本において、働き手の不足は社会的な課題であるが、中でも小売業界においては、より深刻な問題となっていることが窺える。

消費者行動の多様化

スマートフォンなどのデジタルデバイス普及は消費者の行動を大きく変えた。誰もが実店舗を訪れて商品を購入していた時代は消費行動は現在よりも画一的だったが、今はECやフリマアプリ、ネットスーパーなどのtoC物販における様々なサービスが登場。

また、マスメディアと呼ばれるテレビ、新聞の影響力も薄れて、接触するメディアも多様化してきている。商品の認知から購入、受け取りまでのプロセスがかつてより複雑化してきているのだ。

また、BtoC物販におけるEC化率は年々右肩上がりで高まっており、経済産業省の令和2年度の「電子商取引に関する市場調査」によれば、新型コロナウィルスが蔓延した2020年は過去最高の伸び率を記録している。

EC化や消費者ニーズの多様化が進む市場において、今まで通りのやり方では、競争力を維持するの困難な状況になりつつある。

人口減少・モノが売れない時代

日本の人口は減り続けており、総務省の統計によれば、2021年(令3年)10月1日現在の総人口は1億2550万2千人で、2020年10月から2021年9月までの1年間に64万4千人(-0.51%)の減少となったという。 日本の総人口は2005年に戦後初めて前年を下回った後、2008年にピークとなり、 2011年以降、11年連続で減少している。

人口の減少に加えて、長引く経済不況などのにより「モノが売れない時代」とも言われており、消費者に対して直接をモノを売る商売である小売業はこの影響を大きく受けているのが現状だ。

特に地方では少子高齢化が加速し、人口減少が進んでいる。地方でチェーンストアを展開するスーパーやドラッグストアなどは、今後この人口減少に対してどう対応していくかが重要な課題といえる。

新型コロナウイルスへの対応

新型コロナウィルスの蔓延によって「三密(密集、密接、密閉)」の回避がより強く求められるようになった。

実店舗を構えて、対面での接客を伴う小売業界は新型コロナウィルスの蔓延によって、他業種と比べてより変化を迫られた業界の一つといえる。

新型コロナウィルスの蔓延で、消費者は極力外出を控えるようになり、ECを利用する傾向が増したことは前述のEC化率の上昇からも伺える。また、利用者からは、感染予防や対策を行っているかどうかもシビアに見られるようになった。

さらに、店舗で働く従業員を感染から守る必要性もあり、接触をさけるためのセルフレジの導入、キャッシュレス 決済の導入なども積極的に検討されるようになった。

新型コロナウイルスにいかに対応するかが、2020年以降小売業にとっては大きな課題の一つだったといえる。

小売業界における業種・業態の分類

小売業には、さまざまな種類があって、主なものだけでも百貨店、総合スーパー(GMS)、コンビニエンスストア、ドラッグストア、ホームセンターなどが挙げられる。

小売業の分類方法としては主に、「業種」によるものと、「業態」によるものがある。業種による分類は、販売する商品の種類による分類、業態による分類は、商品の販売方法による分類と考えればいいだろう。

業種による分類では、百貨店やGMSのように、衣食住の商品をフルラインで取り扱う総合小売業、家電量販店や酒販店、靴屋、花屋のように、特定のカテゴリーの商品しか取り扱わない専門店に大きく分けられる。

ただし、食料品全般を販売する食品スーパー(SM)、住居用品全般を取り扱うホームセンターのように、総合小売業ではないが、複数の関連するカテゴリーの商品を取り扱う小売業もある。

業態による分類で代表的なのは、百貨店や専門店のように「接客」がメーンか、あるいはSMやコンビニのように「セルフサービス」がメーンかといった違いだ。

セルフサービスとは、顧客が自分で商品を選んで、レジに持って行って決済する販売方式のこと(飲食店でも、セルフサービス方式のカフェテリアがある)。例えば、経済産業省の商業統計調査では、百貨店について、「衣・食・住の販売額の割合がそれぞれ10%以上70%未満、常時50人以上の従業員が働いていること、売場の50%以上で対面販売を行なう」業態と定義している。

接客方式は、販売スタッフの人件費がかかるが、顧客とのコミュニケーションによって、ニーズに適した商品を提案したり、あるいはニーズに即した品揃えや売場作りがしやすかったりするので、販売効率が高い。ファッション用品やスポーツ用品、楽器、高級酒など比較的高額で、嗜好性の高い商品のカテゴリーに向いている。

一方で、セルフ方式は、人件費などのコストを抑えやすく、顧客へのコンサルティングの必要度が低い日用品に向いている。セルフサービスの代表選手であるSMは、“スーパーマーケット”の名前の通り、八百屋(青果)や魚屋(鮮魚)、肉屋(精肉)、菓子屋などの売場を“市場”のように一カ所にまとめ、買い回りを便利にするとともに、運営コストを下げた分、売価も低廉にすることで、消費者の支持を得たわけだ。

セルフ方式では、ローコストオペレーションをさらに進めた、倉庫型のディスカウントストアなどもある。

営業時間による業態の違いもある。その代表選手がコンビニ。最近では「時短」などの動きもあるが、これまで「年中無休」の利便性を武器に、単身世帯や共働き世帯の増加を背景に成長してきた。運営コストがかかるため、売価も高めだったが、他業態との競合激化などのため、今後はPBの強化など路線転換を余儀なくされるかもしれない。

そのほか、近年ではクレジットカードの普及で見かけなくなったが、現金払いでなく、分割払いで商品を買える「割賦販売店」という業態もある。

例えば、丸井はもともと割賦販売店で、そこから現在のように発展した。顧客が商品を買うだけでなく、持ち込んで“売る”こともできる業態もある。古着屋や古本屋、古美術商などのリユースショップがそれに当たる。

もっとも、最近では業態と言えば、チェーンストアにおける「店舗のフォーマット」を指すことが多い。チェーンストアとは、同じ屋号(ブランド)で多店舗展開(11店舗以上とされる)している小売業。

商品の仕入れを一元化して調達コストを抑えたり、店舗の規格を統一することで品揃えや売場作り、店舗オペレーションを均質化したりすることで、経営効率化できるといったメリットがある。同一地域に集中出店する「ドミナント戦略」で、ブランドの浸透を図ることもできる。

大手小売業者の多くが、チェーンストア方式を採用している。最大手クラスになると、SMの大型店、中型店、小型店といった具合に、複数の業態を有していることも少なくない。例えば、セブン&アイ・ホールディングスは、コンビニの「セブン―イレブン・ジャパン」、GMSの「イトーヨーカ堂」、百貨店の「そごう・西武」を傘下に収めるなど、複数の小売事業を展開している。

小売業界における出店形態

なお、小売業の出店形態としては、単独店がベースだが、寄合百貨店などの共同出店、ショッピングモールや駅ビルなどの商業施設へのテナント出店もある。商業施設を運営するのは、主として不動産賃貸業だが、テナントを入居させたり、ショッピングモールを運営したりする、百貨店やGMSのような大型店もある。

小売店は、基本的に“固定型店舗”だが、「動く店舗」もある。移動店舗と言えば、昔懐かしい“豆腐屋さん”や灯油の移動販売を思い浮かべる人が多いだろうが、最近では、小売店がない過疎地などの「買い物難民」のニーズに応えるため、移動スーパーの「とくし丸」などが注目されている。百貨店の催事売場などに出店している期間限定ショップなども、一種の移動店舗と言えよう。

小売業には、実店舗を持たない「無店舗販売」もある。

販売員が家に商品を売りに来てくれるので、買い物に行かなくていい訪問販売がある。伝統的なものでは、「越中富山の薬売り」で知られる配置薬が挙げられる。販売員が定期的に家庭を回り、薬を使った分だけ補充していくシステムだ。身近なところでは、「ヤクルトレディ」も有名だ。富裕層向けには、百貨店などの「外商」もある。

さらに、無店舗販売で販路を拡大しているのが、商品を注文すると宅配してくれる「通信販売」だ。

新聞や雑誌の広告、TVのショッピング番組、カタログなどを使った通販がお馴染みだが、インターネットの急速な普及とともに、主流にのし上がったのがネット通販=EC。ECにはバーチャルの直営店=自社サイトがある一方で、バーチャルのショッピングモールである「ECモール」もある。

顧客は電子端末があれば、その場で商品選択から決済までの手続きを完結することができ、荷物を店舗から持ち帰る手間もかからない。

全国のさまざまなネットショップの中から、希望に合った商品を容易に検索できる。同じ商品なら、価格を簡単に比べることができ、投稿サイトで、既存のユーザーの「口コミ」を確かめることもできる。

「お勧め商品」を紹介する「レコメンド機能」まである。また、ECはリアル店舗の運営コストがかからない分、売価を引き下げやすいといったメリットもある。

そうした利便性から、ユーザーはうなぎ上りに増えている。日本の2019年のEC市場規模(BtoC)は、約19.4兆円(サービスなども含む)に達したと見られている。コロナ禍の「巣ごもり需要」で、ECの利用者が爆発的に増えたのは、ご存じの通りだ。今後も高い成長率が続くだろう。

とはいえ、ECには大きなネックもある。宅配をしなければならないので、物流システムの中で最も効率が悪く、配送コストが最も高い。燃料費や人件費の上昇などで運賃がアップすれば、実店舗との価格競争力が低下する。さらに、宅配は環境負荷も大きいため、将来的には、ECが「環境課税」など社会的なコスト負担を強いられる可能性も大きい。

ECの持続可能な発展のためには、単に「らくだから」ではなく、多忙なビジネスパーソンや体の不自由な高齢者が、利便性と引き換えにコストを付加して宅配サービスを受けるといったように、実店舗との合理的な使い分けが必要だろう。共同配送や最寄りのコンビニでの商品受け取りといった資源を有効活用し、環境負荷を低減させる取り組みも求められるだろう。

編集長竹下より

GDPの過半を占める個人消費を担っているのは、全国に数多ある小売業である。

1人1人のお客に商品を届けるという重要な役割を果たしている。一方で、そうしたお客までの「ラストワンマイル」を担うという点では、商品調達から商品提供、会計、場合によっては配送も含めた形での個別対応が必要になる、つまり、非常に「効率化がしづらい」という宿命も持つ。

小売業の現場がしばしば「人海戦術」になってしまうのは、もちろん、経営戦略が適切でないということもあるが、根本的にはこうした効率化しづらい性質があるといえる。理想は「個別対応を効率的に」であるが、難易度の高いこの問題をどう解決するかは小売業のイノベーションの1つである。